Что происходит на рынках: риск-монитор за I квартал 2022 года

Contents

За попадание в топовые индексы и фонды (а значит, и за доступ к деньгам инвесторов) им придется бороться не только внутри своей страны и отрасли, но и с компаниями-аналогами с другого конца планеты. Петропавловск — интересен как ставка на улучшение инвестиционного кейса. У компании самый выраженный потенциал увеличения объемов производства.

Если же корреляция близка к нулю, то рассматриваемые активы никак друг с другом не взаимосвязаны (другими словами, движение одного актива не может объяснять движение другого). Вкладывать деньги стоит в сферы, которые хорошо знакомы инвестору, советует финансовый аналитик BitRiver Владислав Антонов. Иначе от незнания актива можно больше потерять, чем заработать. По словам эксперта, инвестировать желательно регулярно, с реинвестицией прибыли и на срок не менее пяти лет, чтобы избежать резких разнонаправленных ценовых колебаний. Если человек не готов ждать, тогда остается только один вариант — банковский вклад, заключил Владислав Антонов. Возвращение (пусть даже временное) к уровням выше $1800 за унцию вполне реально, и это может стать хорошим триггером для акций Newmont.

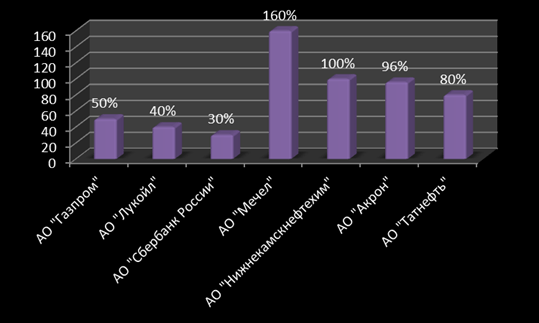

Фавориты рынка акций РФ

Лучшими были отрасли энергетики, финансов и удобрений, аутсайдеры ― ТМТ (интеллектуально емкие, технологичные компании) и электроэнергетика. По нашему мнению, индекс Мосбиржи сохраняет высокий потенциал и может дойти до 4600 пунктов в 2022 году, что обеспечит инвесторам 20%+ доходность без учета дивидендов (8-9%). На глобальном рынке альтернативы акциям по-прежнему нет. Доходность казначейских облигаций США все еще ниже уровня официальной инфляции, и в 2022 году сами по себе они не будут приносить достаточной доходности своим владельцам. Запланированный ФРС цикл повышения ставок означает, что лишь следующие облигации будут выпускаться под большую доходность, текущие же бумаги будут падать, особенно длинные. Этим активом, чтобы извлечь прибыль, нужно активно управлять, и лучше довериться профессионалам. Есть инструменты, которые реагируют на сокращение инфляции, на повышение ставок, есть специальные фьючерсы, ETF, которые страхуют портфель.

Так, S&P Global Market Intelligence провел исследование, в котором были рассмотрены 26 фондов из сферы ответственного инвестирования . 19 из них за период пандемии коронавируса (с марта 2020 г. по март 2021 г.) показали более высокие финансовые результаты, чем индекс S&P 500. На основе этих данных можно предположить, что сфера ESG не утратит популярность в 2022 г. Главными индикаторами, которые отражают динамику систематического риска на американском рынке, служат индексы Chicago Board Options Exchange Volatility Index и Merrill Option Volatility Expectations ©. Индекс волатильности показывает ожидания рынка относительно будущей волатильности, полученные на основе цены опционов на индекс S&P. Схожим показателем, отражающим волатильность на рынке облигаций, является MOVE Index, который рассчитывает Merrill Lynch.

С начала года бумаги выросли в цене более чем в 5 раз. Инвесторы высоко оценили потенциал роста бизнеса. Компания планирует провести SPO, в результате чего free-float вырастет до 30–40%.

Б/с ежемесячно продиктовано необходимостью возвращения утраченной доли рынка на фоне ожидаемого ускорения прироста добычи нефти странами за пределами ОПЕК+. МЭА ожидает прироста добычи нефти вне ОПЕК+ на 1,9 млн б/с в 2022 г. ОПЕК+ может значительно снизить скорость наращивания добычи, чтобы не допустить падения цен, а также в силу предельных возможностей имеющихся свободных мощностей по добыче. Рынок уже переоценивает вероятность подъема ставки, ожидая первого пересмотра уже к середине 2022 г (ранее предполагалось в сентябре). Скорее всего, ужесточение монетарной политики начнется уже в I полугодии и ключевую ставку могут поднять к декабрю 2022 г на 0,75 п.п., что затормозит американскую экономику, полагают эксперты инвестбанка “Синара”. Последние месяцы на крипторынке отмечается повышенная волатильность.

Их особенность — привязка дивидендов к свободному денежному потоку, благодаря чему выплаты не зависят от разовых неденежных статей. У Яндекса широко диверсифицированный портфель активов, высокие темпы роста бизнеса. Недавно компания начала активно развиваться в сегменте e-commerce, который в перспективе может стать сильным драйвером роста группы. ФосАгро продолжает демонстрировать высокие операционные и финансовые результаты. Высокие цены на удобрения позволяют ожидать относительно высоких дивидендов в 2022 г., однако стоит учитывать риски коррекции цен на удобрения весной–летом 2022 г. Бумаги Энел Россия привлекательны в свете роста спроса на экологичную энергию.

Российские или зарубежные активы

Мероприятие прошло при поддержке Московского инновационного кластера (МИК). Что изменится и у каких стартапов больше шансов привлечь частные деньги — делимся основными трендами ближайшего времени.

По данным Grayscale, общий адресуемый рынок , возникающий при формировании метавселенной, составляет около $1,4 трлн. Morgan Stanley считает, что его размер составит $8 трлн. Большую долю в нем имеют реклама и социальная коммерция, также в него войдут цифровые события, оборудование и разработка.

Северсталь и НЛМК стали бенефициарами роста цен на сталь в 2021 г. К концу года цены на продукцию скорректировались, однако остаются для металлургов комфортными и позволяют выплачивать крупные дивиденды. Дивидендная доходность по обеим компаниям может быть в районе 14–18%. Компания является бенефициаром роста цен на сталь и уголь, позитивный эффект на прибыль компании также оказали валютные переоценки в связи с укреплением рубля. Некоторые ценные бумаги отечественных компаний на Мосбирже фактически не российские акции, а иностранные. Их листинг произошёл на зарубежных биржах, а на Московской бирже торгуются не сами акции, а депозитарные расписки на них. Это тоже ценная бумага, которая подтверждает, что инвестору принадлежит акция, только она лежит в банке.

Инвестиции летом-2022: какие вложения уже не работают, а на какие стоит обратить внимание

В I квартале волатильность может усилиться, акции с высокой бетой могут оказаться в аутсайдерах. По данным Space Foundation, экономика космоса продемонстрировала рост на 4,4% в 2020 г., достигнув размера в $447 млрд. 80% здесь составляет коммерческий космос, темпы роста которого превышают общие и составляют 6,6% годовых. По мнению Bank of America, космическая экономика увеличится более чем в три раза, до $1,4 трлн за 10 лет.

Что происходит на рынках

По совокупности факторов внешней среды и внутрироссийской повестки видится постепенное снижение темпов роста ВВП страны к 3%. Есть ожидания купирования инфляции и смягчения риторики ЦБ. Положительными последствиями энергетического ралли являются рост товарного трафика, рекордный профицит торгового баланса России, сильный скачок финансовых показателей корпораций. А стоимость иностранных товаров также растет — в итоге мы опять получаем импортируемую инфляцию. Лучше рынка (по индексу S&P 500) отыграла только AbbVie (+24% за год с дивидендами), которой не удалось вытащить на себе портфель, тем более, что Visa попала в число аутсайдеров, хотя цикл для нее сейчас в целом благоприятный. Оказывается, даже самые надёжные компании в мире могут для вас не стоить ничего, если ваши права собственности на доли в этих компаниях фактически не стоят ничего.

Однако в этом случае придется лично заниматься бизнесом, детально вникать в деятельность объекта, нести административную и даже уголовную ответственность. При этом нет гарантии, что объект всегда будет приносить прибыль. Каким будет курс в будущем — предсказать практически невозможно. Можно только предполагать, что в условиях сохранения более высокого уровня инфляции и процентных ставок в РФ в среднесрочной перспективе сохраняются экономические предпосылки для постепенного снижения курса рубля.

На старте торгов акции выросли в цене более чем на 6% (с 360 рублей до 390 рублей за акцию с последующим откатом к 380). На днях в крупнейших российских компаниях прошли годовые собрания акционеров, по итогам которых были объявлены решения по дивидендам. «Газпром» впервые с 1998 года отказался от выплат за 2021-й. Это произошло на фоне решения основного акционера компании в лице государства изъять предназначенные для дивидендов 1,2 трлн рублей в бюджет через внеплановое повышение НДПИ. Эти средства компания должна будет выплатить за налоговый период с 1 сентября по 30 ноября.

Например, с октября 2021 года, чтобы получить доступ к маржинальной торговле, еврооблигациям, структурным облигациям, опционам и фьючерсам, неквалифицированным инвесторам нужно пройти тестирование. Но уберечь россиян от неприятностей всё же не получилось. После появления новостей о новом штамме акции компаний ― бенефициаров открытия экономики и акции «второго эшелона» смотрелись особенно хуже рынка, несмотря на уже накопившееся с марта-апреля отставание. Мы полагаем, что неопределенность, связанная с «омикроном», является скорее возможностью для покупки акций этой группы компаний в рамках диверсифицированного портфеля.

Рынок инвестиций в недвижимость

У большого количества российских инвесторов остается не так много способов сберечь деньги от инфляции. Вероятнее всего, единственной доступной альтернативой останется вложение в российские ценные бумаги. Проценты по вкладам в банки уже сейчас не перекрывают инфляцию. В условиях геополитической нестабильности своим клиентам и участникам клуба мы не советуем приобретать зарубежные активы. Российские ценные бумаги — наиболее безопасный вариант для инвесторов.

Принял решение не выплачивать дивиденды и «Сбер», но в этом случае никакой интриги не было, стоимость акций снизилась на 7%, а уже на следующий день она вернулась к уровню в 130 рублей. Новости обрушили акции газового монополиста — на Мосбирже они потеряли 30% стоимости (снижение с 300 до 200 рублей).

Поэтому их рынки могут показать опережающие темпы снижения из-за бегства иностранных инвесторов. В определенный момент это способно оказать давление и на рублевые активы. Усиление инфляции заставило центробанки приступить к ужесточению денежно-кредитной политики. Несмотря на то, что консенсус-прогноз предполагает избыток предложения, участники рынка ждут, что средняя цена на нефть в 2022 г. Третий по размеру розничный ритейлер Америки (после Walmart и Costco) и самый динамичный из этих троих. Растет быстрее рынка еще с середины 1990-х, хотя при этом остается вполне типичным дискаунтером.

А значит, вырастут продажи основной продукции Texhong Textile. Bloomberg прогнозирует дивидендную доходность в ближайшие 12 месяцев на уровне 14,5%. Скорее всего, по дивидендам https://fx-trend.info/ за первое полугодие отсечка будет в августе. В последнее время российский технологический сектор показывал хороший рост, а бумаги Qiwi несколько отставали.

А теперь яхты они покупать не смогут, но деньги девать куда-то по-прежнему надо. Через год-два эти средства, которые сейчас вывести нельзя, неизбежно пойдут стоит ли вкладывать в иракский динар на покупку бизнесов. А когда стратегов станет больше, капитализация начнет увеличиваться, потому что стратеги начнут между собой конкурировать.

Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования.

Так, Московский инновационный кластер совместно с крупными бизнес-заказчиками не первый год проводит технологические конкурсы и помогает ускоренно внедрять инновации под технологические запросы корпораций. В условиях новых экономических вызовов такие меры могут помочь небольшим и новым компаниям развить свой проект в соответствии с запросом рынка и выжить. Снова отбираем топ-3 лучших, перемножая средний прогноз по росту акции на долю рекомендаций к покупке. С большим отрывом от остальных идут Сбербанк, Роснефть и Магнит. Это три российские бумаги, от которых аналитики ждут наибольшего роста с максимальной вероятностью.